„Chinas Boom bei der Kreditvergabe an Entwicklungsländer geht offenbar zu Ende. Die Zahl der Zahlungsausfälle und Umstrukturierungen dieser Kredite sind seit 2019 drastisch angestiegen. Schwellen- und Entwicklungsländern mit hohen Schulden gegenüber China droht jetzt ein Déjà-vu der 1980er Jahre, als fortwährende Umschuldungen gegenüber westlichen Gläubigern zu einem verlorenen Jahrzehnt führten“, sagt Christoph Trebesch, Forschungsdirektor für Internationale Finanzmärkte und Makroökonomie am Kiel Institut für Weltwirtschaft (IfW Kiel).

Gemeinsam mit Carmen Reinhart, Chefökonomin der Weltbank, und dem Weltbankökonomen Sebastian Horn wertete er zahlreiche Dokumente und Statistiken der Jahre 2000 bis 2021 aus, etwa amtliche Meldungen, Presseberichte und Datensätze aus der Forschung, um erstmals Kreditausfälle und Umschuldungen chinesischer Auslandskredite systematisch zu dokumentieren (Horn, Reinhart, Trebesch: Kiel Working Paper „Hidden Defaults“). China hält seine Kreditgeschäfte vor der Öffentlichkeit weitgehend verborgen.

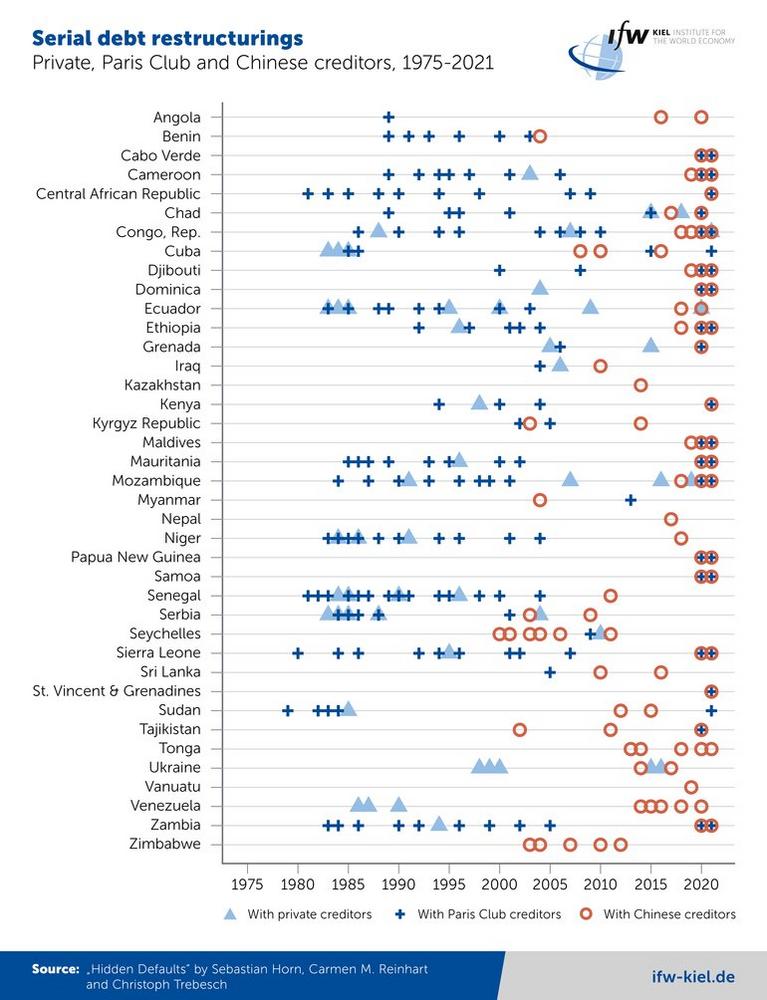

Die Autoren zeigen, dass China mittlerweile zum zentralen Akteur bei Kreditvergabe und Restrukturierungen öffentlicher Schulden in Entwicklungsländern geworden ist. Seit 2008 gab es 71 Umschuldungen mit chinesischen Gläubigern von 39 Entwicklungsländern.

Dies ist mehr als die Anzahl an Umschuldungen gegenüber dem sogenannten Pariser Club, ein Zusammenschluss der weltweit wichtigsten Gläubigerstaaten (68 Restrukturierungen), oder gegenüber privaten Gläubigern (21 Restrukturierungen internationaler Anleihen). Häufig betroffen sind afrikanische Länder. Sie finanzieren mit Chinas Krediten den Ausbau ihrer Infrastruktur, etwa Bahnverbindungen, Schiffs- oder Flughäfen.

„Die Anzahl an Zahlungsproblemen gegenüber chinesischen Gläubigern ist überraschend hoch, zumal wenn man bedenkt, dass kaum etwas über die Vorgänge bekannt ist. Angesichts der Höhe des Kreditvolumens und der möglichen Folgen einer Schuldenkrise für das betroffene Land ist insbesondere die fehlende Dokumentation durch die internationalen Rating-Agenturen verwunderlich“, so Trebesch.

Viele der dokumentierten Zahlungsausfälle erstrecken sich über einen recht langen Zeitraum. Details zu den Zahlungsproblemen sind aufgrund von Chinas Klauseln bei der Kreditvergabe, die weitgehend eine Geheimhaltung fordern, aber größtenteils unklar.

„Zahlreiche Zahlungsausfälle dürften auch deshalb nicht dokumentierbar sein, weil bereits die Existenz des Kreditvertrages vor der Öffentlichkeit geheim gehalten wird. Das Problem geheimer Kreditverträge wird zu einem Problem geheimer Zahlungsausfälle. Der internationalen Gemeinschaft fehlen dadurch wichtige Daten für verlässliche Schuldentragfähigkeits- und Risikoanalysen von Schwellen- und Entwicklungsländern“, so Trebesch.

Das immense Ausmaß von Chinas Kreditvergabe an Entwicklungsländer und die Inhalte der Kreditverträge wurden in zwei vorhergehenden internationalen Forschungsarbeiten unter Beteiligung des Kiel Instituts für Weltwirtschaft untersucht (Zum Volumen der Kredite: "China vergibt viel mehr Auslandskredite als bislang bekannt". Zum Inhalt von Chinas Kreditverträgen: "Geheime Verträge: Studie enthüllt Chinas Kreditvergabepraxis der Belt and Road Initiative").

Auch wenn die Daten keine umfassende Analyse zum Umgang Chinas mit den Zahlungsausfällen erlauben, zeigen sie jedoch, dass es nur sehr selten zu nennenswerten Schuldenerleichterungen kommt. In der überwiegenden Mehrzahl der Zahlungsprobleme gewähren Chinas Banken lediglich eine Streckung der Rückzahlungszeiträume, bei ansonsten unveränderten Kreditbedingungen. Eine Reduzierung der Zinssätze wurde nur in 10 Fällen in den letzten 20 Jahren gewährt, eine Reduzierung der nominellen Schuldenlast nur in 4 Fällen.

„China scheint die Fehler des Westens aus den 1980er Jahren zu wiederholen, da es kaum Schuldenschnitte gewährt, sondern Tilgungen nur zeitlich streckt. Die Geschichte hat aber gezeigt, dass einkommensschwache Länder nur durch einen tiefgreifenden Schuldenerlass den Weg aus der Krise zurück in die Solvenz finden. Daher droht ihnen erneut ein Jahrzehnt serieller Umschuldungen“, so Trebesch.

Zum Kiel Working Paper: Horn, Reinhart, Trebesch: „Hidden Defaults“

Kiel Institut für Weltwirtschaft

Kiellinie 66

24105 Kiel

Telefon: +49 (431) 8814-1

Telefax: +49 (431) 8814-500

http://www.ifw-kiel.de

Direktor Internationale Finanzmärkte und Makroökonomie

Telefon: +49 (431) 8814-577

E-Mail: christoph.trebesch@ifw-kiel.de

Telefon: +49 (431) 8814-411

E-Mail: mathias.rauck@ifw-kiel.de

![]()